合并传闻再起 同一实控人下的券商整合预期升温

【来源:东方财富】

在券业合并浪潮下,涉及券商的股权、高层人事等变动,都牵动着市场的敏感神经,引发诸多猜想。

近日,闽系券商合并“绯闻”再起。6月11日,兴业证券(601377.SH)和华福证券的合并传闻受到市场关注,当日A股券商板块盘中走强,港股中资券商股持续拉升,兴业证券盘中一度涨停。

而两家券商的合并遐想或与高管变动相关。当日傍晚,兴业证券公布了一则高管人事变动消息,原华福证券董事长苏军良出任该公司党委书记,并随后对合并传闻进行了澄清。

合并传闻澄清的次日,兴业证券股价低开低走。截至6月12日收盘,兴业证券股价下跌4.79%,成交额达24.01亿元,换手率为4.50%。

近一年来,券商行业并购重组加速,市场对同一实控人旗下的券商整合预期强烈,其中因高层人事变动引发合并传闻亦有前例。

券商合并“绯闻”再添一例

在高层人事变动消息的催化下,同属于福建国资体系的兴业证券和华福证券的合并遐想再起。

根据兴业证券发布的消息,该公司于6月11日召开集团干部大会,会上宣布了福建省委关于兴业证券主要领导任职的决定,杨华辉因任职年龄原因不再担任兴业证券党委书记,接任该职的人选为苏军良。

公开信息显示,苏军良于2023年担任福建金投党委委员、副总经理,华福证券党委书记、董事长。更早之前,他曾在兴业银行系统工作30年,曾担任兴业银行南宁分行、福州分行、杭州分行党委书记、行长等职。

当日,两家券商合并的传闻引起市场诸多讨论。就在上述人事变动消息发布后不久,兴业证券便发布澄清公告称,截至公告披露日,该公司未得到任何来自政府部门、监管机构或公司股东有关上述传闻的书面或口头的信息。经公司与控股股东福建省财政厅确认,控股股东不存在筹划上述传闻所称事项或其他涉及公司的应披露而未披露的重大事项。

从股权结构来看,兴业证券和华福证券的实控人均为福建省财政厅。其中,福建省财政厅直接持有兴业证券20.49% 股份,是其控股股东、实控人;而由福建省财政厅全资控股的福建金投则是华福证券第一大股东,持有华福证券46.27%股份。

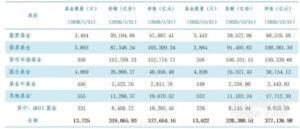

从资产和营收规模来看,截至2024年末,兴业证券资产总额3010.16亿元,净资产629.19亿元,其中归属母公司净资产578.15亿元;华福证券合并资产总额915.17亿元,净资产189.54亿元,其中归属于母公司净资产186.55亿元。

业务层面,兴业证券作为一家全国性综合券商,业务布局相对较广,综合实力更胜一筹;而华福证券则深耕本地市场,在投行业务业务方面有一定差异化优势。

财报显示,2024年,兴业证券实现总营业收入123.54 亿元,同比增长16.25%;实现归母净利润21.64亿元,同比增长10.16% ;华福证券合并实现营业收入33.21亿元,同比增长49.50%;归母净利润6.90亿元,同比增长58.16%。

近年来,两家券商在业务层面亦多有互动,还曾于去年签署战略合作协议。据华福证券今年1月发布的消息,华福证券与兴业证券同为福建省属国有金融机构,双方签署全面战略合作协议后,发挥各自资源禀赋和专业优势,深化合作、相互赋能,且希望未来进一步强化资源共享与优势互补。

同一实控人下的整合路径预期升温

在券业整合加速背景下,近一年来,已有“国泰君安+海通证券”“国联证券+民生证券”“浙商证券+国都证券”“国信证券+万和证券”等多起券业整合完成或正加速推进。

除了头部券商“强强联合”、跨区域资源整合路径,同一实控人下的券商合并也成为市场关注的焦点,而相关券商的股权、高层人事等变动,不止一次引发市场对券商合并组合的猜想。

近日,证监会批复核准中央汇金成为长城国瑞证券、东兴证券、信达证券、东兴基金、信达澳亚基金、长城期货、东兴期货、信达期货的实际控制人。随着“汇金系”的券商队伍的扩容,也引发了市场关于“汇金系”券商合并的遐想,业内对其旗下券商牌照整合的预期升温。

比如,同属于“汇金系”的中金公司(601995.SH)和中国银河(601881.SH),近年来两家券商的“掌门人”交叉变动,多次引发市场对两家券商的合并猜想,双方亦屡次出面澄清。今年2月,两家券商合并传闻再度引发市场热议,中金公司与中国银河又一次双双公告澄清合并传闻。

此外,同样因高管交叉变动陷入合并传闻的还有中信证券(600030.SH)和中信建投(601066.SH)。去年11月,曾在中信建投工作多年的邹迎光出任中信证券总经理,而曾在中信证券工作过的金剑华则出任中信建投总经理,彼时也引发了市场对于两家公司合并的猜测。

在业内分析人士看来,随着业务竞争加剧,头部券商综合业务优势带来市占率持续提升,行业集中度提升趋势进一步凸显,将倒逼券商通过并购重组来快速扩大业务规模和提升竞争力。

从整合路径看,业内认为,同一实控人背景券商合并阻力较小,在当前政策持续鼓励优化券业资源配置效率、加速建设国际一流投行的背景下,汇金旗下多个券商牌照或存在进一步整合的可能性。

同时,也有券商人士认为,券商并购本质是行业转型期的资源再分配,需要理性看待。对券商而言,并购面临复杂且长期的业务发展及公司治理整合,最终需通过并购实现“1+1>2”的协同效应才是有效并购,投资者在关注并购标的时需警惕“并购概念”炒作。

(文章来源:第一财经)