下周二上市!现货产业为何对丙烯期货如此期待?

【来源:东方财富】

在丙烯期货、期权即将上市之际,期货日报记者奔赴连云港以及山东多地,走访了多家丙烯产业企业。从行业龙头到地方骨干,从生产企业到贸易公司,深入了解丙烯产业发展现状、面临的痛点,以及企业对期货、期权工具的期待。

市场特征凸显产业风险挑战不断加剧

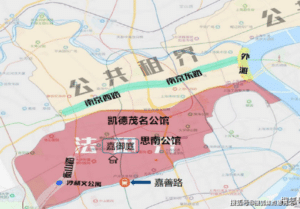

作为全国丙烯产销集中地,江苏、山东在国内丙烯市场中占有举足轻重的地位。其中,山东丙烯流通量占全国丙烯货物商品量的36%,是国内丙烯交易最为活跃的市场。

“山东省作为全国最大的丙烯生产省份,2025年产能达1448万吨,占全国总产能的21%。2021年春节后,丙烯定价话语权从地方性炼油厂逐步转向PDH企业,产业格局发生了深刻变化。”京博石化股份有限公司(下称京博石化)期货经营中心总经理刘勇介绍。

回顾丙烯产业的发展周期,刘勇将其分为四个阶段:“2015—2021年为扩张期,京博、齐翔、烟台万华等企业的MDH及PDH装置陆续投产,下游聚丙烯装置同步增长;2020—2021年进入极速扩张期,丙烷价格处于低位使得PDH利润稳定在1200~1300 元/吨,前期规划装置集中投产导致丙烯供应增加、价格下跌;2021年下半年至2024年,PDH开工率提升推高丙烷价格,加工利润缩减;2025年至今,上游产能增速放缓,下游丁辛醇、环氧丙烷装置集中投产,但需求增速不足,产能利用率仅为74%。”

事实上,当前山东丙烯产业正面临多重挑战。持续高速扩能导致行业供应处于高位,产能利用率长期徘徊在74%~77%。2024年技改及减退产能共计113万吨,行业产能淘汰速度加快。尽管山东市场丙烯供应相对充足,但下游除丁辛醇利润较好外,其余产品盈亏互现,导致丙烯价格波动较小,企业盈利空间受限。

山东滨华新材料有限公司(下称滨华新材料)作为滨化集团股份有限公司的全资子公司,是山东丙烯产业的重要参与者,公司拥有60万吨/年丙烷脱氢制丙烯装置。

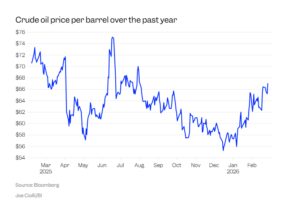

作为PDH企业,滨华新材料也深切感受到了市场压力。“产品价格受供需的影响较为低迷,而突发状况更让企业经营雪上加霜。”滨华新材料相关负责人靳圻坦言,关税摩擦加剧,进口丙烷作为PDH企业的主要原料,价格波动对成本产生巨大影响。2025年以来,丙烯价格受国际局势变动、国际原油等大宗原料价格波动的影响较为显著。滨华新材料下游没有配套的聚丙烯装置,无法有效地利用期货工具锁定PDH的生产利润,公司多次呼吁推进丙烯期货品种上市。

记者了解到,近年来丙烯价格重心持续偏低,油制、甲醇制及丙烷制丙烯多由企业根据库存、产能及供需情况自主定价,缺乏公允第三方基准。

对此,靳圻认为,现货市场如同没有刻度的天平,第三方报价要么来源单一,要么时效性不足,买卖双方也常因定价基准不同陷入僵局。

龙头企业实践期现结合破解经营困局

走访中期货日报记者了解到,在丙烯期货工具出现之前,丙烯龙头企业主要通过上下游协同布局、库存动态管理和调整开工率来应对风险。通过长约或均价结算降低外部价格波动影响,价格低谷期增库存、高位期去库存来平滑波动,旺季满负荷生产、淡季降负荷来减少低价产能损耗。

盛虹石化集团有限公司(下称盛虹石化)凭借多元化优势应对挑战,丙烯年产能为170万吨,具备乙烯裂解、MTO及PDH三种原料加工路线,确保原料多样性和经济性;丙烯外采可汽运、船运、管输,月接卸能力超5万吨,保障经营的灵活性和规模优势。

“此前企业依赖长协锁定、产业链整合、库存调节等方式构建‘风险缓冲带’。”盛虹石化营销中心C3产业链负责人张成伟举例,以伊冲突期间原油及甲醇价格大涨,公司通过调节MTO装置负荷降低成本,调整长协客户合同浮动量来稳定销售,适度远期预售锁价保证生产边际。

面对产业风险,山东及连云港地区的龙头企业也积极探索期现结合之路,形成了各具特色的风险管理模式。其中,京博石化、金能化学(青岛)有限公司(下称金能化学)、盛虹石化等企业通过期货工具的应用,逐步破解价格波动、成本高企等经营困局。

作为大型炼化一体化民营企业,京博石化已形成成熟的期货套保体系。“通过成本和成品两端调节、管理并实现利润,有效地对冲了油价大幅波动对生产加工的影响。”刘勇表示,期现经营已成为企业日常经营的重要组成部分。

金能化学则形成了稳健成熟的“金能模式”。记者了解到,作为全球单体规模最大的PDH企业(产能180万吨/年),金能化学自2022年开展期货套保以来,衍生工具已渗透到采购、生产、销售各环节。

金能化学副总经理伊国勇表示,国内产能快速扩张但需求跟进不足,叠加原料丙烷价格高企,丙烯行业企业经营压力巨大。

伊国勇认为,烯烃全产业链风险管理至关重要。“一套成熟的风控模式不仅可以缓解价格波动风险,还能化解库存风险、优化成本,期现结合为企业稳健发展提供重要助力。”他介绍,金能化学通过“现货贸易+期货套保”模式,在采购端锁定原料成本、销售端锁定产品价格,有效对冲价格波动风险。

盛虹石化则将期货工具融入产业链各环节,形成“原料采购—中间品生产—终端销售”的闭环风险管理。

“集团三大主原料原油、甲醇、LPG通过期货工具优化成本,产品端参与PTA、乙二醇等化工品套保,并申请交割厂库发挥物流优势。”张成伟表示,公司专门成立了一体化战略管理部,主要负责期现结合业务,从“被动应对波动”转向“主动管理风险收益”,核心价值体现在利润平滑、资源优化、协同增效上。

填补关键一环构建全链条的风控生态

受访企业普遍表示,丙烯期货、期权的上市,不仅可以为企业提供风险管理工具,更将填补碳三(C3)产业链的期货工具空白,推动构建全链条风险管理生态。

中化国际(控股)股份有限公司(下称中化国际)在进行套保交易时严守套期保值基本原则,以降低实货风险为核心目标。“丙烯期货的上市,将提升产业抗风险能力,为产业链上下游企业提供库存保值和加工区间套保工具,增强产业链韧性,保障企业稳定经营,提高企业抗风险能力。”中化国际产业资源市场与期货部陈峥表示。

同样,在靳圻看来,丙烯期货、期权上市标志着C3产业链期货体系的完整闭环。“丙烯作为连接液化石油气与聚丙烯的中间产品,其期货工具填补了C3链条空白,构建了全链条风险管理生态。”他解释,企业可通过套期保值锁定成本与利润:在丙烷采购成本固定时卖出丙烯期货,若丙烯价格下跌,期货盈利弥补现货损失;基差贸易以“期货价格+基差”模式定价,提升灵活性。

丙烯期货、期权的上市,更成为推动行业从“规模扩张”向“效率优化”转型的战略引擎。在炼化竞争加剧的背景下,期货工具引导企业关注成本控制、资源配置和抗风险能力,推动行业竞争回归效率本质。

张成伟认为,丙烯期货、期权上市为行业注入了“市场化的效率筛选机制”。“这种转变是行业从‘规模驱动’向‘效率驱动’转型的核心逻辑——让竞争回归效率本质。”他表示,企业将更加关注生产效率优化和加工费边际优化,这将成为企业脱颖而出的根本。

此外,期货工具也为丙烯企业“一体化优势”转化为“成本优势”和“抗风险优势”提供了支撑。

“期货价格推动上下游从‘一对一议价’转向‘期货价格+升贴水’模式,减少了谈判成本,促进资源向高效企业集中。”张成伟表示,例如,生产企业与下游工厂签订年度长单,约定“丙烯采购价=当月期货主力合约均价+α元/吨基差”,双方通过期货对冲风险,避免传统长单的“价格重谈”纠纷,稳定长期合作。

刘勇也认为,未来行业竞争将转向“效率优化”。“过去10年行业以‘规模扩张’为主,核心竞争力是‘产能大小’,但持续扩张导致2021年春节后产能利用率从85%降至70%,价格波动加剧。”他表示,今后企业无须因“怕跌不敢囤货”“怕涨不敢接单”而错失机会,可专注于降本(优化原料结构)、提效(调整产品结构),而非单纯依赖扩产。

对丙烯期货、期权的上市,伊国勇充满期待。他表示:“丙烯作为重要的化工产品,长期以来缺乏应对风险的管理工具,而此次丙烯期货、期权上市将填补全产业链闭环套保的关键一环。结合现有的保值模式,丙烯现货的销售模式也将进一步完善。”

记者观察 | 老刘和他的新“战场”

“从接触期货的那天起,我就清楚,这是一场管控风险的长久较量。每一个新品种上市,都如同开辟了一片全新的‘战场’。”说这话时,老刘的眼中闪烁着在市场中历练出的锋芒与热忱。这位在京博石化套保事业部深耕多年的负责人,此刻正站在丙烯期货、期权上市的历史节点上,内心澎湃不已。

对京博石化布局期货业务的每一步,老刘都记忆犹新:从初探国际市场到扎根国内市场,他见证了公司在期现结合之路上的稳步前行。企业的套保之路充满了挑战,市场的变幻莫测让老刘不断探索不同情况下企业套保的可行性。他一直秉持着一个核心理念——实体企业的套期保值必须以整体经营战略为根基,实现利润锁定和风险管理的双重目标。

丙烯期货、期权即将上市,对老刘的套保事业部来说,既是新的机遇,也是全新的挑战。当上市消息传来时,整个部门都沸腾了,困扰行业多年的丙烯套保难题终于有了解决的希望。过去,团队只能借助产业链相关产品进行套保,品种间的价差一直是套保需要重点考虑的因素。而现在,丙烯期货、期权的推出将彻底改变这种状况,为企业风险管理提供精准、高效的新对冲工具。

兴奋之余,是紧锣密鼓的筹备工作。早在产品筹备阶段,他就带领团队和兄弟炼厂保持密切沟通,深入分析丙烯市场动态,同时不断增强烯烃产业链研究团队的实力,从生产工艺、产品特性到合约细则,全方位打下坚实的研究基础。

作为套保事业部负责人,老刘组织风控、商务、期现运营团队一起攻坚,构建丙烯风控管理标准、优化交易系统、更新估值模型,每个环节都不能有丝毫马虎,每个细节都严格把关,力求对这个品种有深入、全面的了解,实现对新品种风险防范的前置化管理。随着丙烯期货、期权上市日期越来越近,老刘的心情也发生了微妙的变化,既有对新业务的憧憬,又有对未知挑战的担忧。凭借多年的市场经验,他迅速调整了策略:与其担心不确定性,不如把每个预案都做得万无一失,用最充分的准备迎接这场全新的考验。

在老刘看来,丙烯期货、期权的上市,不仅对京博石化的风险管理意义重大,还将推动整个丙烯产业链的升级发展。统一产品的品质、标准,会显著提高全行业对丙烯产品质量的规范化要求。同时,丙烯期货将逐步改善过去单一现货一口价的定价模式,推动交易方式向基差定价模式转变。这会深刻影响现货商的传统贸易习惯,为上下游企业搭建起完善的风险共担机制,最终推动整个行业向更高效、更透明、更可持续的方向发展。

对于这一新品种的前景,老刘满怀信心。他决心以实体产业为根基,深耕丙烯产业链。一方面精心研究企业自身的套保策略,另一方面积极搭建上下游协同平台,打破行业信息“孤岛”。他认为,这场产业与金融的深度融合,必将掀起创新模式的思想浪潮,而团队积淀的专业能力终将化作护航实体产业行稳致远的坚实屏障。

新的征程即将启航,老刘深谙专业价值的真谛从不在预测市场风向,而在驾驭波动、校准航向。凭借多年积淀的产业智慧,他将带领团队以实业为锚、以金融为帆,在市场的惊涛骇浪中始终把稳价值航向,成为护航企业行稳致远的“定海神针”。

(文章来源:期货日报)