焦煤多空矛盾有望阶段性缓解 库存周期或将在明年迎来重要拐点

【来源:东方财富】

新华财经北京7月23日电近期焦煤无疑是市场最受关注的品种,作为当下期货市场煤炭系最重要的代表,焦煤的走势牵动着所有以煤炭为能源或原料的品种的成本。

短期来看,焦煤期货盘面主要由资金博弈决定,此前多空分歧不断扩大,持仓持续创下新高。不过,自7月22日起,空头有离场迹象,行情加速上行,随着持仓的回落,多空矛盾有望阶段性缓解。

中期仍需关注基本面供需情况。从基本面来看,焦煤矿端从五月开始减产,但由于价格一直下跌,下游采购意愿不足,成交低迷。在矿端减产维持了一个月之后,也就是6月初洗煤厂才开始去库,随后又过了近一个月矿端才开始去库,此期间下游钢厂铁水一直维持高位。在需求未明显下滑的情况下,供给收缩两个月才彻底传导至库存端,由此可见,本轮下游对焦煤库存的压缩已经到了极致。此期间空头的第一层逻辑是焦煤矿端供给的收缩多以环保、安监带来的被动减产为主,持续性有限。第二层逻辑是本轮焦煤盘面的上涨是对基差的修复,当基差修复完成行情也就随之结束。第三层逻辑则是焦煤的上涨将挤压下游钢材的利润,当钢厂利润收缩,焦煤的反弹也就接近尾声了。第一层逻辑,随着巡视组离开山西,矿山复产已经发生,但下游承接尚可,成交持续上行且伴随现货提涨。至此,第一层逻辑的压制基本消逝。第二层逻辑随着现货价格提涨预期走强,盘面的上行空间自然会被打开,随着焦煤特别是焦炭提涨的落地,第二次逻辑不攻自破。第三层逻辑,目前钢材涨幅确实小于炉料,产业链利润的压制仍在。假设高炉的利润由铁矿和焦炭平分,焦炭焦煤比值维持不变,1150元/吨左右的焦煤价格大致是钢厂利润挤压的极致。当然,若未来看到铁矿让利,钢材补涨,同样有希望看到产业链利润同步走阔。

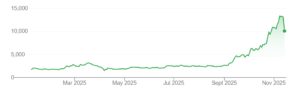

长期视角看,库存周期将在今明两年迎来重要拐点。库存周期最关键的就在于拐点的预判,此时就需要从更高层次的周期对库存周期进行定位。2009-2019年为本轮康波周期的衰退期,2020年至今为康波的萧条期。从库存周期来看,当前处于萧条期的第二库存周期,与2013-2016年类似。第二库存周期往往强度较弱,加上目前处于萧条期,经济弹性比2013-2016年时更小。本轮库存周期始于2023年的7月份,上行期仅持续了一年,无论是时间长度还是弹性均小于平均水平。在2024年四季度财政政策和货币政策的刺激下,本轮库存周期原本有希望在2025年走出一个双顶的走势。可以看到,从2024年11月至2025年3月,工业增加值和社融均出现了明显的上行走势。但受美国2025年4月发起的全球对等关税影响,出口下滑,企业风险偏好回落,工业增加值再度走弱,库存周期反弹无果后拐头向下。关于本轮库存周期的后续走向的判断,鉴于此前累库幅度有限,价格处于低位,PPI甚至未能转正,预计后续去库时间和幅度大概率也会低于平均水平。库存周期平均时长为40个月,上一轮第二库存周期持续时间33个月,综合来看,本轮第三库存周期最早有望在26年二季度来临,晚则在2026年四季度开启。

综合以上分析,当下处于第二库存周期的尾部,26年才会迎来第三库存周期。当下商品及周期股的反弹都可以视作是库存周期反转之前的预演。期货受制于交割,情绪过后总归会回归,因此,从产业期货套保的角度,当下焦煤基本处于阶段性上沿附近,随着多空离场情绪回落,逢高套保度过寒冬不失为一种不错的选择。但若是从资产配置的角度,在底部区域逢低多才是正解,特别是长久期、低估值的周期股。(信达期货刘开友)

(文章来源:新华财经)