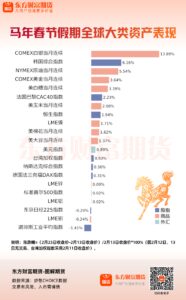

多晶硅价格波动加剧 上市公司加大套保!

【来源:东方财富】

近期,新能源上游多晶硅等原材料价格波动加剧,相关行业上市公司纷纷加大期货市场参与力度,参与家数与套期保值额度同步扩大。

事实上,今年以来,有越来越多的上市公司意识到价格风险管理的重要性,并通过多种方式和渠道参与期货及衍生品交易。

统计数据显示,仅10月份,发布套期保值相关公告的上市公司家数就达458家,较2024年同期增加218家,同比增长 2.3倍。按照当前趋势,年内参与套期保值的上市公司数量将突破2000家。

新能源企业套保额度大幅增加

11月15日,骆驼股份公告称,公司预计动用的交易保证金和权利金上限不超过9000万元,进行商品期货、期权套期保值交易,主要目的是降低原材料和库存产品价格波动所带来的相关经营风险。

11月7日,晶科能源公告称,公司拟将开展期货套期保值业务所需保证金最高占用额度,由不超过6.6亿元增加至不超过15亿元,预计任一交易日持有的最高合约价值不超过103亿元,不以逐利为目的进行投机交易,有利于提升公司整体抵御风险能力,增强财务稳健性。

此前,10月27日,亿纬锂能公告称,公司调整商品套期保值业务额度,最高保证金和权利金上限从3.5亿元增至10亿元,最高合约价值从35亿元增至85亿元,以降低原材料价格波动风险。

业内人士表示,包括晶科能源、亿纬锂能等在内的新能源上市企业大幅上调套期保值业务额度,显示出上市公司意识到价格风险管理的重要性,愿意投入更多资金参与期货和衍生品交易,特别是在多晶硅等新能源产品价格剧烈波动的背景下,开展套期保值已成为企业生存和发展的必要手段。

资料显示,多晶硅作为光伏产业链的关键上游原材料,价格波动直接影响整个产业的成本结构和盈利能力。今年多晶硅价格大起大落,成为推动企业更多拥抱期货市场的重要原因之一。

2025年上半年,多晶硅现货价格从年初5.6万元/吨跌至6月底3.44万元/吨,跌幅达38.6%。受此影响,部分中小企业甚至以低于现金成本出货,全行业陷入连续六个季度亏损的困境。随后,“反内卷”政策推动多晶硅和碳酸锂价格快速反弹。其中,多晶硅现货价格从6月底3.44万元/吨的低点,升至7月底4.71万元/吨,一个月内涨幅达36.9%;多晶硅期货方面,9月5日多晶硅加权合约报57945元/吨,创上市以来新高,6月25日至9月5日期间涨幅高达91%。此后,多晶硅市场进入震荡格局。

差异化策略是成功关键

中银期货光伏新能源分析师章星昊认为,“反内卷”政策预期与基本面现实的博弈决定了短期价格的震荡格局,多晶硅市场预计短期维持宽幅高位震荡。

值得注意的是,“反内卷”政策预期下,产业链上下游受益情况并不均衡。从产业链受益方向来看,涨价会先从硅料开始,再逐步传导到硅片、电池片、组件等中下游环节。不过,当前中下游电池和组件仍处于大面积亏损。

来自中国有色金属工业协会硅业分会的预测显示,今年四季度,国内多晶硅产量在38.2万吨左右,同比小幅增加3%。预计2025年,全年国内多晶硅产量约134万吨,同比大幅减少27.3%,与同期需求相比略显过剩,全年累库量预计在2万吨左右。

章星昊强调,差异化策略和风险控制是成功关键。不同类型企业应根据自身特点制定差异化的套保策略:生产企业以卖出套保为主,下游企业以买入套保为主,贸易企业以套利为主。同时,必须建立包括基差风险、操作风险、市场风险在内的全面风险控制体系。

作为“反内卷”的重要一环,光伏行业多晶硅收储进展是市场关注的焦点话题。近年来,多晶硅产能的快速扩张导致市场供需失衡,而“收储平台”旨在通过行业内集中协作的方式对多晶硅产能或库存进行承接整合,最终达到缓解供需失衡、稳定价格的目标。市场人士分析称,潜在的收储需要近千亿元资金支持,根据潜在的收储方案,仍有较多障碍需要破除。

套保家数将突破2000家

面对当前市场形势,行业自律与潜在收储虽能发挥一定托底作用,但行业周期底部的反转仍需更多力量支撑。其中,包含多晶硅期货在内的期货市场,正为上市企业提供全新解决方案,助力企业通过风险管理与差异化策略加快利润平衡。

今年以来,上市公司参与套期保值的家数持续增加、参与金额不断扩大,这正是产业对新型工具迫切需求的真实写照。避险网最新统计数据显示,2025年10月,共有312家实体行业A股上市公司发布473条套保相关公告,家数同比增长231.91%。

整体来看,前十个月累计有1737家实体行业A股上市公司发布了套期保值相关公告,同比增长15.6%。按照目前趋势,预计全年参与套保的上市公司家数有望突破2000家。

从行业分布来看,电子、基础化工、电力设备、机械设备和汽车行业是套保公司家数最多的几个行业。而有色金属、家用电器、基础化工、电力设备、轻工制造和美容护理的参与率较高,均超过40%。其中,有色金属和家用电器的套保参与率已超过50%,分别达到58.9%和56.9%。

(文章来源:证券时报网)